Hypotheekschuld van huishoudens naar 702 miljard euro in Nederland

Nieuws -> InformatiefBron: CBS

24-12-2018

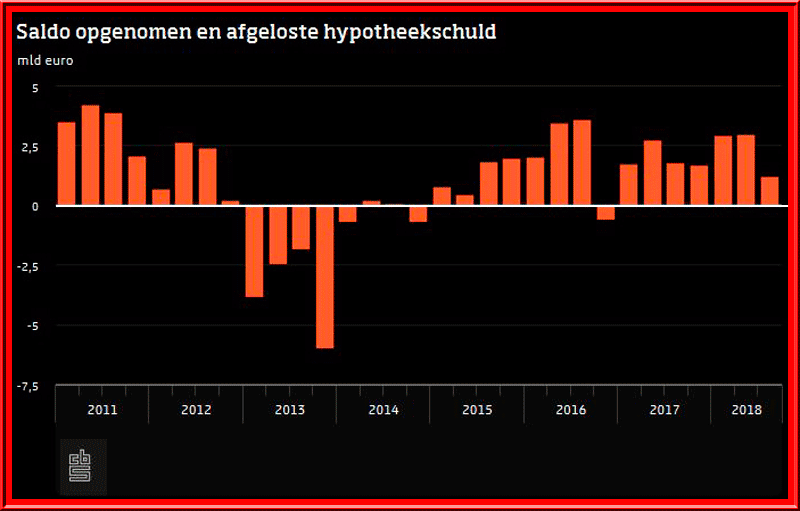

De totale uitstaande hypotheekschuld van huishoudens is in het derde kwartaal van 2018 met 1 miljard euro gestegen tot 702 miljard euro. Dit is het zevende kwartaal op rij dat de hypotheekschuld toenam. Wel is de toename in het derde kwartaal de kleinste in deze periode. Dit meldt het Centraal Bureau voor de Statistiek (CBS) op basis van nieuwe cijfers over de financiën van huishoudens. Begin 2014 stond er 672,5 miljard euro aan woninghypotheken uit. Sindsdien is deze gestaag toegenomen. Ondanks de absolute stijging van de schuld in de afgelopen jaren daalt de hypotheekschuld als percentage van het bbp. In 2012 lag deze schuldquote nog op 105 procent, in het derde kwartaal 2018 was dit 92 procent. Het bbp nam over deze periode sterker toe dan de hypotheekschuld, waardoor de schuldquote lager uitkwam.

De afgelopen jaren werd er nagenoeg elk kwartaal per saldo meer hypotheek opgenomen dan afgelost. In 2013 werd door huishoudens per saldo juist meer afgelost op hypotheken dan er nieuw werden opgenomen. In die periode stonden veel huizen onder water en startte de verruimde schenkingsvrijstelling. Hierdoor werden aflossingen gestimuleerd. Daarnaast wisselden in 2013 relatief weinig woningen van eigenaar, wat de vraag naar nieuwe hypotheken drukte. Daarna trok het aantal verkochte koopwoningen weer aan en nam de gemiddelde verkoopprijs van huizen toe.

(Bron CBS - 2018)

Saldo opgenomen en afgeloste hypotheekschuld in miljarden euro's tussen 2011 en 2018

Meer hypotheken terug op de balans van banken. In het derde kwartaal van 2018 nam de hypotheekschuld bij banken met ongeveer 6 miljard euro toe, terwijl die bij overige financiële intermediairs ongeveer 7 miljard euro afnam door aflossingen. Andere partijen op de hypotheekmarkt zijn beleggingsinstellingen, verzekeraars en pensioenfondsen. In het derde kwartaal verstrekten zij per saldo ongeveer 2 miljard euro aan hypotheken. Aan het eind van het derde kwartaal stond 62,3 procent van de hypotheken uit bij banken, bij overige financiële intermediairs 21,6 procent en bij beleggingsinstellingen, verzekeraars en pensioenfondsen 14,6 procent.

Banken hebben de laatste jaren weer meer hypotheken op de balans gekregen. Niet alleen omdat huishoudens meer hypotheek opnamen, maar ook omdat minder hypotheken werden gesecuritiseerd. Daarnaast kwamen eerder gesecuritiseerde hypotheken terug op de balans van banken. Een manier voor banken om meer krediet te kunnen verstrekken is het securitiseren van hypotheken die ze hebben verstrekt. Banken verkopen dan als het ware tijdelijk hun hypotheken aan overige financiële intermediairs. Zo verdwijnen de uitstaande hypotheken van de balans van banken en kunnen ze meer kredieten verstrekken. Overige financiële intermediairs beheren deze pakketten van hypotheken. Sinds het uitbreken van de kredietcrisis zijn deze securitisaties minder in trek geraakt. Hoewel er nog steeds wel hypotheken gesecuritiseerd worden is een dalende trend zichtbaar: het aandeel in hypotheken is bij de overige financiële intermediairs afgenomen van 29,7 procent in het derde kwartaal 2015 naar 21,6 procent in het derde kwartaal van 2018, terwijl het bij de banken is toegenomen van 59,1 naar 62,3 procent.

Securitisatie is de financiële praktijk van het poolen van verschillende soorten contractuele schulden, zoals woninghypotheken, commerciële hypotheken, autoleningen of creditcardverplichtingen (of andere niet-schuldactiva die vorderingen genereren) en het verkopen van hun gerelateerde kasstromen aan derde-beleggers als effecten, die kunnen worden omschreven als obligaties, doorgifte van effecten of collateralized debt obligations (CDO's). Beleggers worden terugbetaald uit de hoofdsom en de rentekasstromen van de onderliggende schuld en herverdeeld via de kapitaalstructuur van de nieuwe financiering. Waardepapieren die gedekt worden door hypothecaire vorderingen worden hypothecaire effecten (Mortgage-backed securities: MBS) genoemd, terwijl de effecten die gedekt worden door andere soorten vorderingen, door activa gedekte effecten ( asset-backed securities: ABS) worden genoemd.