Loonstijgingen zorgen voor hogere hypotheek in 2020

Nieuws -> InformatiefBron: Nibud

23-10-2019

Alleen huishoudens die volgend jaar meer gaan verdienen, kunnen in 2020 een hogere hypotheek krijgen. Huishoudens die hetzelfde inkomen houden zullen iets minder kunnen lenen vanwege de gestegen prijzen. Dat schrijft het Nationaal Instituut voor Budgetvoorlichting (Nibud) in het adviesrapport Financieringslastnormen 2020, dat de minister van Binnenlandse Zaken en Koninkrijksrelaties vandaag aan de Tweede Kamer heeft aangeboden. Het Nibud stelt voor dat het inkomen van tweeverdieners voor een groter deel mag worden meegeteld. En het instituut komt met aanvullende adviezen voor energiezuinige woningen.

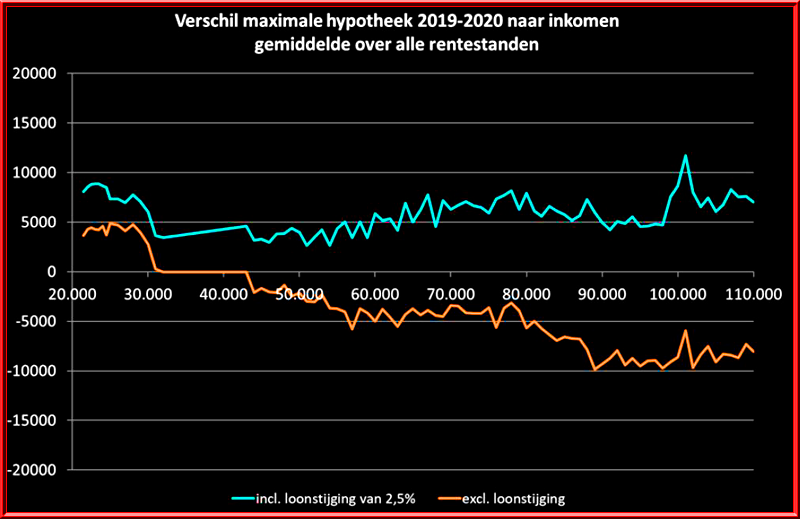

Hypotheek in 2020. Als rekening wordt gehouden met de verwachte loonstijging van 2,5 procent is er voor alle inkomens een stijging van de maximale hypotheek. Bij een gelijkblijvend inkomen daalt de maximale hypotheek voor bruto inkomens boven de 40.000 euro. Dit komt onder andere door de hogere inflatie dit jaar en de versnelde afbouw van de hypotheekrenteaftrek. Voor het Nibud is het belangrijk dat huishoudens na het afsluiten van de hypotheek genoeg geld overhouden om de overige uitgaven te betalen. Door hier rekening mee te houden wordt het risico op financiële problemen door een te hoge hypotheek verkleind.

(Bron Nibud - 2019)

Verschil maximale hypotheek 2019-2020 naar inkomen gemiddelde over alle rentestanden

Directeur Arjan Vliegenthart van het Nibud: 'We zien dat deze wettelijke financieringslastnormen hun doel bereiken. Uit een recent onderzoek naar uitgaven aan wonen blijkt dat slechts 8 % van de huiseigenaren te maken heeft met te hoge woonlasten. Dit zijn vooral mensen met een relatief laag inkomen. Ook ziet het Nibud dat het kopers beter lukt om voldoende spaargeld apart te leggen. Van de kopers heeft 79 procent meer dan de minimale buffer die het Nibud adviseert. Uiteraard zijn onze normen slechts een leidraad. Het blijft voor koper en hypotheekverstrekker belangrijk om goed naar de individuele situatie te kijken.'

Het tweede inkomen telt voor een hoger percentage mee. Het Nibud adviseert om bij het bepalen van het financieringslastpercentage het tweede inkomen in 2020 voor 80 procent mee te laten tellen. Dat is meer dan in 2019. Het verschil in besteedbaar inkomen tussen twee- en eenverdieners neemt door belastingwijzigingen al enkele jaren toe en zal de komende jaren nog verder oplopen. In 2016 heeft het Nibud daarom voorgesteld om stapsgewijs het tweede inkomen meer mee te laten tellen. Dit jaar, 2019, telt het nog voor 70 procent mee.

Energiezuinige woning? Dan een hogere hypotheek. Ook kunnen kopers – net als voorgaande jaren – een hogere hypotheek krijgen voor zeer energiezuinige woningen of voor het treffen van energiezuinige maatregelen. Zowel bij het aangaan van een hypotheek als bij het verhogen van een bestaande hypotheek voor het treffen van energiebesparende voorzieningen in een woning, kan een bedrag van ten hoogste 9000 euro buiten beschouwing worden gelaten bij het vaststellen van de financieringslast. Voor extreem energiezuinige woningen kunnen bedragen van 15.000 of 25.000 euro buiten beschouwing gelaten worden.

Een hypotheek gaat lang mee. Bij het bepalen van de hypotheeknormen houdt het Nibud rekening met de lange termijn. De hypotheeklast moet nu en in de toekomst draagbaar blijven. Huishoudens moeten de hypotheek gedurende de gehele looptijd kunnen betalen, ook als er bijvoorbeeld kinderen bij komen. De financieringslasttabellen houden rekening met gestandaardiseerde uitgavenpatronen en geven weer wat iemand objectief gezien zou moeten kunnen betalen, gezien het inkomen. Wat de hypotheekverstrekker maximaal zou mogen uitlenen volgens de tabellen is niet altijd passend bij iemands persoonlijke voorkeuren en bijbehorend uitgavenpatroon. Daarom is bij hypotheekverstrekking maatwerk altijd noodzakelijk.

In sommige gevallen kan er op verantwoorde wijze een hogere hypotheek verstrekt worden dan de tabellen aangeven. De ministeriële Regeling hypothecair krediet biedt daarvoor ruimte. Wanneer het gaat om een bestendige situatie, kan de hypotheekverstrekker ervoor kiezen om in individuele gevallen af te wijken van de leennormen, mits dit gemotiveerd en onderbouwd wordt. Meer verstrekken zou bijvoorbeeld kunnen als er sprake is van een onvoorwaardelijke inkomensstijging op korte termijn of als iemand door oversluiten zijn hypotheeklasten kan verlagen. Het rapport Financieringslastnormen 2020 (pdf 83 pagina’s) is op 21 oktober 2019 aan de Tweede Kamer aangeboden.